譲受(買取)サービス

譲受サービスの特徴Feature

弊社は、譲受(買収)企業のM&Aに関するご要望を

しっかりとお聞きしたうえで、サービスをご提供します。

譲受(買収)企業は、成約後の経営統合や事業統合などにより、M&Aによる相乗効果を期待されているでしょう。そこで、弊社は経営統合効果を最大限に発揮するため、M&Aの案件情報(譲渡・譲受)のご提供から仲介・アドバイザリー・PMI(M&A実行後の事業統合に伴う作業)サポートまで、一貫して対応します。

具体的には、投資実行を行う前のDD(デューデリジェンス)を実施する際、投資先の価値やリスクなどを調査します。デューデリジェンスは言わば、会社や事業の健康診断で、弊社のPMI担当者もここから立ち会うことができます。

さらに、M&Aのクロージング後、PMI担当者が譲渡(売却)企業に入り、現状の事業運営を幅広くチェックすることは、精密検査に当たります。精密検査の結果を見てコストカット(外科手術)したり、成長余地のある部分に投資(薬の処方や治療)を検討したりします。

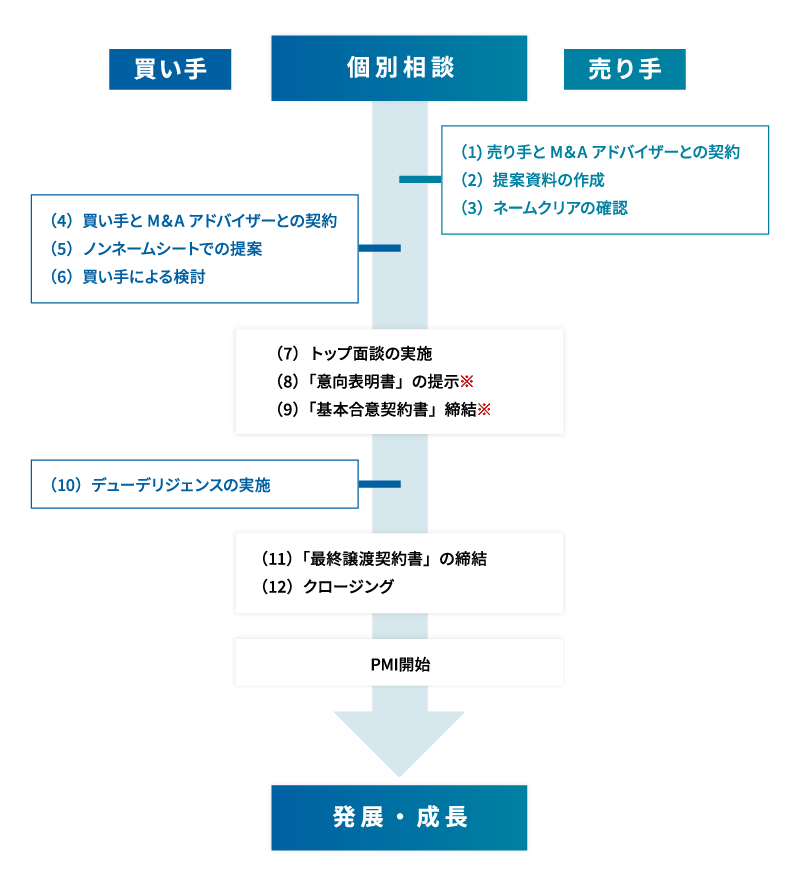

譲受までの流れFlow

弊社は以下のような流れで、譲渡(売却)に関するサービスをご提供します。

- ご相談

譲受(買収)企業と、弊社のM&Aアドバイザーによる個別面談を実施し、譲渡(売却)企業のご要望をヒアリングします。

- 弊社とのM&Aアドバイザリー契約

譲受(買収)側と弊社で合意が得られれば、機密保持契約(NDA)とアドバイザリー契約(アドバイザーが行う業務の範囲、報酬に関する取り決めなどが明記されています)を結びます。

- ノンネームシートでの提案

譲受(買収)側の希望条件に合いそうな案件が見つかった場合、簡易的な売却情報を掲載した資料(ノンネームシート)を弊社から提案します。

- 譲受(買収)側による検討

譲受(買収)側が案件に興味を示した場合、弊社は譲渡(売却)側に対し、企業名や経営に関する情報を提供(ネームクリア)してもよいのか確認します。譲渡(売却)側からネームクリアの同意が得られれば、譲受(買収)側にその情報を開示します。

- トップ面談

譲受(買収)側と(売却)側の双方が、案件を進める意向が確認できれば、経営陣どうしによる「トップ面談」を実施します。

- 「意向表明書」の提示

トップ面談により、譲受(買収)側と譲渡(売却)側の双方の納得が得られれば、弊社が双方の間に立ち条件面の調整を行います。その一方で、譲受(買収)側は、買収方法や買収価額などの提案条件が記された資料(意向表明書)を提出します。

- 基本合意

譲渡(売却)側が意向表明書の内容に合意した場合、譲受(買収)側と譲渡(売却)側の双方で合意した条件などを明記した「基本合意契約書」を交わします。

- デューデリジェンスの実施

基本合意に達すると、譲受(買収)側の公認会計士や弁護士ら専門家によるデューデリジェンス(財務調査、法務調査)などを行い、リスクの洗い出しやその対処法などを精査します。譲受(買収)側は専門家から提出されたデューデリジェンスの報告を受け、M&Aを実行するかどうかや、買収条件の変更などについて検討します。

- 「最終譲渡契約書」の締結

譲受(買収)側と譲渡(売却)側双方がM&Aの実行を決め、両社それぞれの取締役会や株主総会で承認が得られた後は、最終的な条件や内容を取り決めた「最終譲渡契約書」を交わします。

- クロージング

M&Aに関する一連の手続きが完了し、譲渡対価(お金や株式など)の決済や物品の引き渡しなどを完了することをクロージングといいます。

譲受の報酬体系System

着手金・中間金・月額報酬無料

「完全成功報酬制」

多くの経営者様にM&Aを気軽にご検討いただけるよう、弊社は着手金・中間金・月額報酬は無料。M&Aが成立した場合のみ報酬をいただく「完全成功報酬制」としています。また、仲介手数料はレーマン方式※、PMIサービスは定額でご提供しています。

報酬体系

System ―

| 着手金 | 無料 |

|---|---|

| 仲介手数料 | レーマン方式 |

※レーマン方式とは、M&Aにおける成功報酬を計算する方法の一つです。報酬基準額(取引金額)に一定の報酬率をかけて計算します。

具体的には下記のような計算方法で、手数料をもとめます。

レーマン方式の手数料割合

Commission ―

| 基準となる価格(円) | 乗じる割合(%) |

|---|---|

| 5億円以下の部分 | 5% |

| 5億円超10億円以下の部分 | 4% |

| 10億円超50億円以下の部分 | 3% |

| 50億円超100億円以下の部分 | 2% |

| 100億円超の部分 | 1% |

M&Aの仲介事業者は、業務形態や業務範囲、サポート内容、報酬(手数料)体系などが異なります。また、仲介事業者によっては、特定のフェーズ(工程)に絞ってサービスを提供している会社もあります。

弊社は譲受(買収)企業のご支援から、バリュエーション(企業価値評価・事業価値評価)、デューデリジェンス、株式譲渡や事業譲渡といった具体的なスキーム(枠組み)の策定、クロージング、PMIまですべて自社で手掛けています。

M&Aは、クロージングしたら終わりではありません。合併や事業統合などにより、会社や事業が発展していくことこそが目指すべきゴールとなるからです。

当社のクライアントの多くが、「PMIまで一気通貫で対応できる」ことを評価いただき当社に依頼していただいております。