M&Aで失敗する理由!失敗したときの対処法や成功させるポイント先に知っておこう

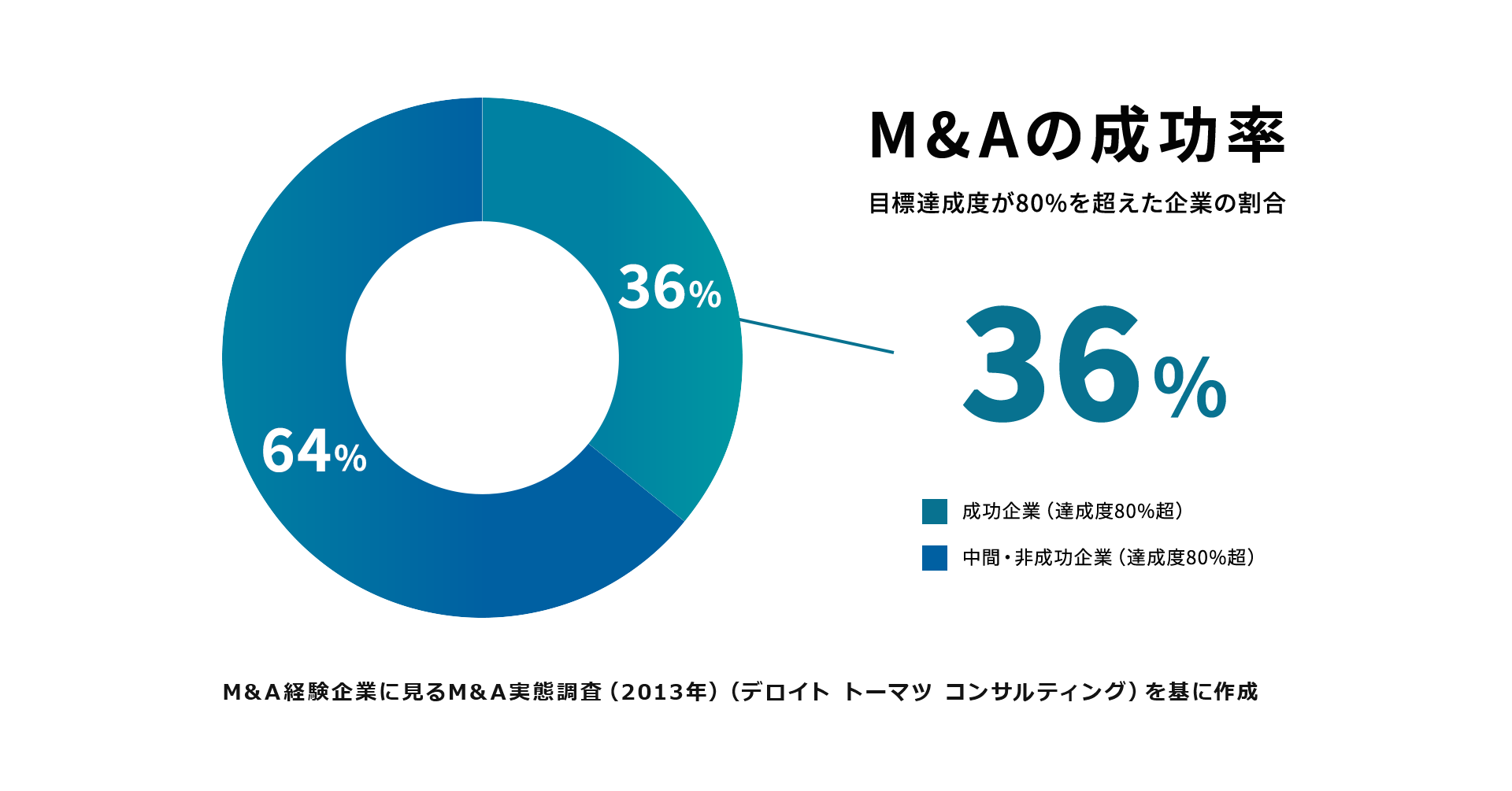

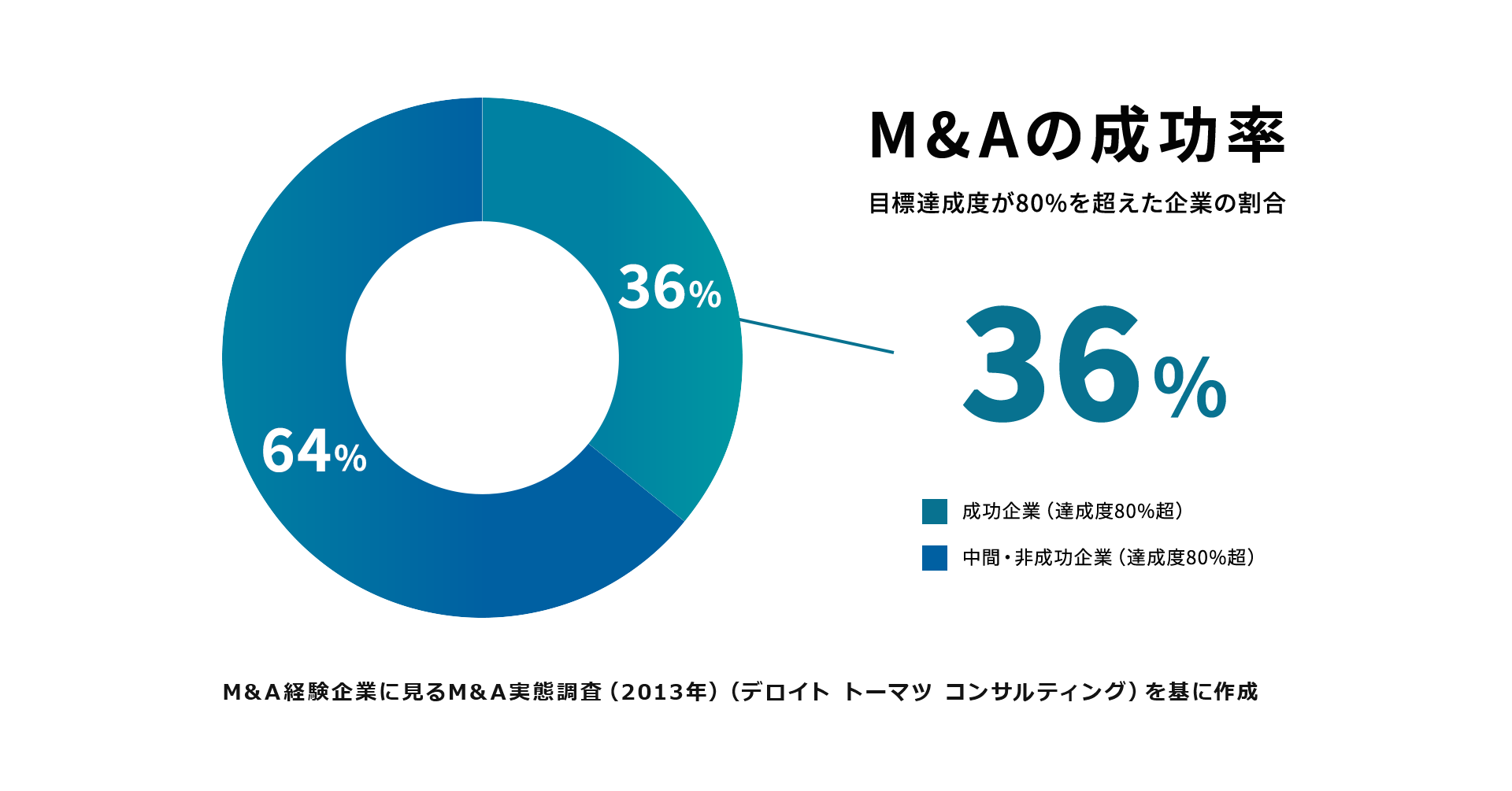

M&Aは、約7割が失敗すると言われています。失敗する理由の上位には、デューデリジェンス・企業価値算定・PMIの失敗が挙げられます。

M&Aを成功させるためには、事前の綿密な計画と準備が重要です。この記事では、M&Aが失敗する理由や、M&Aを成功に導くためのポイントを紹介します。

もし、「M&Aに失敗した」と感じたら、このページの「3.2 PMI支援の専門家による事業の再構築」にもあるように、早めに当社にご相談ください。V字回復する方法が見つかるかもしれません。

M&A PMI AGENTは上場企業・中堅・中小企業の「M&AからPMI支援までトータルサポート」できるM&A仲介会社です。詳しくはコンサルタントまでお気軽にご相談ください。

M&A・PMI支援のご相談はこちら

1. M&Aの成功率とは?

裏を返せば64%のM&Aが失敗していたということになります。

なぜ、これほどまでに成功率が低いのかも含め、その失敗の理由を深堀していきます。

さらに、M&Aに失敗した場合の対処法もご紹介いたします。

2. M&Aで失敗する3つの理由 2.1 デューデリジェンスの失敗 2.1.1 デューデリジェンスの重要性 M&Aにおけるデューデリジェンスは、買収対象企業の財務状況、法務状況、事業状況などを詳細に調査し、リスクや問題点を洗い出すプロセスです。

この調査結果に基づいて、買収価格の交渉や契約内容の決定が行われます。デューデリジェンスは、M&Aの成否を左右する重要なプロセスと言えるでしょう。

2.1.2 デューデリジェンスの失敗例 デューデリジェンスの失敗は、M&A後の想定外の損失やトラブルに繋がる可能性があります。

例えば

・粉飾決算を見抜けなかったために、買収後に多額の負債が発覚する ・重要な契約上のリスクを見落としていたために、訴訟問題に発展する ・事業環境の変化を見誤っていたために、買収後に業績が大幅に悪化する

などのケースが挙げられます。このような失敗を防ぐためには、専門家を活用した綿密なデューデリジェンスの実施が不可欠です。

2.1.3 デューデリジェンスを成功させるためのポイント デューデリジェンスを成功させるためには、以下のポイントを押さえることが重要です。

2.2 高すぎる企業価値算定 2.2.1 企業価値算定の難しさ M&Aにおいて、買収価格の決定は重要な要素です。買収価格は、対象企業の将来的な収益力や成長性などを考慮して算定されますが、将来予測は不確実性を伴うため、企業価値算定は容易ではありません。

もしも、買収価格が対象企業の実態価値を上回ってしまうと、買収後に減損損失が発生するなど、買収企業にとって大きな負担となる可能性があります。

2.2.2 高すぎる企業価値算定の要因 高すぎる企業価値算定は、様々な要因によって引き起こされます。例えば、買収競争が激化した場合、企業価値が割高になる傾向があります。また、買収側の経営陣が、非現実的な成長シナリオを描いてしまうケースも考えられます。

さらに、デューデリジェンスの不足により、対象企業のリスクや問題点が十分に把握できていない場合にも、企業価値が過大評価される可能性があります。

2.2.3 適正な企業価値算定のために 適正な企業価値算定を行うためには、以下の点に注意する必要があります。

• 将来予測については、楽観的なシナリオだけでなく、悲観的なシナリオも考慮する

• 専門家の意見を積極的に聞き取り、客観的な視点を取り入れる

企業価値算定は、M&Aの成否を左右する重要な要素の一つです。慎重かつ冷静な判断が求められます。

2.3 PMIの失敗や未実施 2.3.1 PMIの重要性 PMI(Post Merger Integration)とは、M&A成立後に買収企業と対象企業の経営を統合し、シナジー効果を最大化するためのプロセスを指します。

PMIは、M&Aの成否を左右する重要なプロセスであり、PMIの失敗は、M&A全体の失敗に直結する可能性があります。PMIが重要な理由として、以下の点が挙げられます。

• 重複する事業や組織の統合、人員整理など、複雑な調整が必要となる

• 顧客や取引先との関係を維持・強化する必要がある

2.3.2 PMIの失敗例 PMIの失敗には、以下のような例が挙げられます。

2.3.3 PMIを成功させるためのポイント PMIを成功させるためには、以下のポイントを押さえることが重要です。

PMIは、M&A後も長期にわたる取り組みが必要です。綿密な計画と実行力によって、シナジー効果の最大化を目指しましょう。

3. M&Aに失敗したときの対処法 M&Aは、たとえ綿密な計画を立て、デューデリジェンスを実施したとしても、予期せぬ事態が発生し失敗に終わる可能性があります。

失敗してしまった場合、企業は迅速かつ適切な対処法を講じなければなりません。ここでは、M&Aに失敗した際に考慮すべき対処法を3つの視点から解説します。

3.1 早期の損切り

このような状況下では、損失が拡大する前に、早期の撤退を決断する勇気が必要となります。

早期の損切りは、経営判断として非常に難しい決断ではありますが、長期的な視点から企業価値を守るためには重要な選択肢となります。撤退に伴う費用や影響を最小限に抑えるためには、撤退のタイミング、方法、関係者への説明などを慎重に進める必要があります。

3.2 PMI支援の専門家による事業の再構築

PMIの失敗の原因は、文化の違い、システムの統合の遅延、従業員のモチベーション低下、PMIを実施していない、PMI経験者がいないなど、多岐にわたります。このような事態に対処するために、PMI支援の専門家に依頼することが有効な手段となります。

PMI支援の専門家は、豊富な経験と専門知識に基づき、以下のサポートを提供します。

現状分析 現状の課題やリスクを分析し、PMIの現状を客観的に評価します。

統合計画の策定 現状分析に基づき、具体的な統合計画を策定します。統合計画には、統合のスケジュール、担当者、KPIなどが含まれます。

統合の実行支援 統合計画に基づき、統合の実行を支援します。例えば、システム統合、組織統合、人事制度統合などを支援します。

コミュニケーション支援 統合プロセスにおける、従業員、顧客、取引先などへのコミュニケーションを支援します。

リスク管理 統合プロセスにおけるリスクを特定し、対応策を検討します。

PMI支援の専門家の活用によりPMIを成功させ、M&Aの目的を達成する可能性を高めることができます。

POINT「M&Aに失敗した」と思ったら

過去の経験から、M&A契約成立後3年経過後の赤字企業を6か月で損益分岐点まで回復させた実績もございます。企業の状況次第ではありますが、V字回復できる可能性が残されているケースがございます。「M&Aに失敗した」と思ったら、まずはお気軽にご相談ください。

3.3 関係者との交渉 M&Aに失敗した場合、従業員、顧客、取引先、金融機関など、多くの関係者に影響が及ぶ可能性があります。そのため、事態の収拾に向けて、関係者に対する誠実かつ迅速な情報開示と説明が不可欠です。

それぞれのステークホルダーに対して、状況を丁寧に説明し、今後の対応策を明確に示す必要があります。

例えば

従業員に対しては、雇用維持の可能性や今後の処遇について説明する必要があります。顧客に対しては、製品やサービスの提供体制に影響がないことを伝え、不安を払拭する必要があります。

取引先に対しては、契約の継続について協議する必要があります。金融機関に対しては、今後の資金調達計画について説明する必要があります。

関係者との交渉は、M&A失敗による影響を最小限に抑え、企業の信用を保つために非常に重要です。

4. M&Aを成功させるためのポイント 4.1 綿密な計画 M&Aは、企業にとって大きな転換期となる一大イベントです。そのため、安易な気持ちでM&Aに臨むのではなく、綿密な計画を立て、入念な準備を行うことが成功への第一歩となります。

計画段階では、以下の項目を具体的に検討する必要があります。

これらの項目を網羅的に検討することで、M&Aのプロセスをスムーズに進めることが可能となり、成功確率を高めることに繋がります。

4.2 適切なパートナー選び M&Aの成否を大きく左右する要素の一つに、適切なパートナー選びがあります。単に財務状況が良い企業や規模が大きい企業を選定するのではなく、自社の企業文化や事業戦略との相性を重視することが重要です。

パートナー選定においては、以下のポイントを考慮する必要があります。

これらの要素を総合的に判断し、自社にとって最適なパートナー企業を選定することが、M&A後の統合プロセスを円滑に進め、成功へと導く鍵となります。

4.3 双方向のコミュニケーション M&Aのプロセスにおいては、買手企業と売手企業間、そして従業員との間で密接かつ双方向のコミュニケーションを図ることが非常に重要です。透明性と誠実さを重視したコミュニケーションは、相互理解と信頼関係を構築し、M&A後の統合プロセスにおける混乱や不安を最小限に抑えるために不可欠です。

コミュニケーションにおいては、以下の点に留意する必要があります。

円滑なコミュニケーションは、M&A後の統合プロセスを円滑に進め、従業員のエンゲージメントを高める上で重要な役割を果たします。

4.4 優秀な人材の確保 M&A後の企業成長を牽引していく上で、優秀な人材の確保と育成は極めて重要な要素となります。

特に、買収対象企業の持つノウハウや顧客基盤などを継承し、シナジー効果を最大化するためには、既存従業員の定着とモチベーション維持が不可欠です。

優秀な人材を確保するためには、以下の取り組みが有効です。

• 人材評価制度の見直し

M&A後の組織体制や事業戦略に合致した、公平かつ透明性の高い評価制度を構築する

• キャリアパス設計

従業員の成長意欲を高め、将来展望を描けるようなキャリアパスプランを提供する

• 研修制度の充実

M&A後の事業展開に必要なスキルや知識を習得するための研修プログラムを開発する

• 魅力的な報酬制度

従業員の貢献度や能力を正当に評価し、モチベーション向上に繋がるような報酬体系を構築する

• 働きがいのある環境づくり

ワークライフバランスの実現や多様な働き方を推進し、従業員が能力を最大限に発揮できる環境を整備する これらの取り組みを通じて、従業員一人ひとりの能力を最大限に引き出し、企業全体の成長に繋げていくことが重要です。

4.5 PMIの重要性 PMI(Post Merger Integration)とは、M&A後の統合プロセスを指し、M&Aの成否を左右する重要なフェーズです。PMIは、単なる組織やシステムの統合にとどまらず、企業文化や業務プロセス、人事評価制度など、多岐にわたる領域において、統合計画に基づき、段階的に進めていく必要があります。

▼PMIにおいては、以下の点が重要

PMIを成功させるためには、これらの要素を総合的に考慮し、戦略的かつ組織的に取り組むことが重要です。M&Aはあくまでスタートラインであり、PMIを成功させることで、初めてM&Aの真の価値が実現すると言えます。

5. まとめ M&Aは、デューデリジェンスの失敗や高すぎる企業価値算定、PMIの失敗など、さまざまな理由で失敗する可能性があります。

失敗すると、早期の損切りや事業の再構築、関係者との交渉などが必要となる場合があり、企業にとって大きな負担となります。

M&Aを成功させるためには、綿密な計画、適切なパートナー選び、双方向のコミュニケーション、優秀な人材の確保、そしてPMIの重要性を深く理解することが不可欠です。

特にPMIは、M&A後の統合プロセスを円滑に進め、シナジー効果を最大限に引き出すために重要な役割を果たします。

M&Aを成功させるためには、事前の綿密な計画と準備が重要です。この記事では、M&Aが失敗する理由や、M&Aを成功に導くためのポイントを紹介します。

もし、「M&Aに失敗した」と感じたら、このページの「3.2 PMI支援の専門家による事業の再構築」にもあるように、早めに当社にご相談ください。V字回復する方法が見つかるかもしれません。

M&A PMI AGENTは上場企業・中堅・中小企業の「M&AからPMI支援までトータルサポート」できるM&A仲介会社です。詳しくはコンサルタントまでお気軽にご相談ください。

M&A・PMI支援のご相談はこちら

※1(出典):デロイト トーマツ コンサルティング(2013)の調査

M&Aの成功率は、デロイト トーマツ コンサルティング(2013)の調査によると、M&A全体の約36%しか成功していないという結果が出ています。裏を返せば64%のM&Aが失敗していたということになります。

なぜ、これほどまでに成功率が低いのかも含め、その失敗の理由を深堀していきます。

さらに、M&Aに失敗した場合の対処法もご紹介いたします。

2. M&Aで失敗する3つの理由 2.1 デューデリジェンスの失敗 2.1.1 デューデリジェンスの重要性 M&Aにおけるデューデリジェンスは、買収対象企業の財務状況、法務状況、事業状況などを詳細に調査し、リスクや問題点を洗い出すプロセスです。

この調査結果に基づいて、買収価格の交渉や契約内容の決定が行われます。デューデリジェンスは、M&Aの成否を左右する重要なプロセスと言えるでしょう。

2.1.2 デューデリジェンスの失敗例 デューデリジェンスの失敗は、M&A後の想定外の損失やトラブルに繋がる可能性があります。

例えば

・粉飾決算を見抜けなかったために、買収後に多額の負債が発覚する ・重要な契約上のリスクを見落としていたために、訴訟問題に発展する ・事業環境の変化を見誤っていたために、買収後に業績が大幅に悪化する

などのケースが挙げられます。このような失敗を防ぐためには、専門家を活用した綿密なデューデリジェンスの実施が不可欠です。

2.1.3 デューデリジェンスを成功させるためのポイント デューデリジェンスを成功させるためには、以下のポイントを押さえることが重要です。

• 経験豊富な専門家チームを編成する

• 十分な時間をかけて調査を行う

• 買収対象企業とのコミュニケーションを密にする

• リスクに対する感度を高め、潜在的な問題点を見逃さないようにする

2.2 高すぎる企業価値算定 2.2.1 企業価値算定の難しさ M&Aにおいて、買収価格の決定は重要な要素です。買収価格は、対象企業の将来的な収益力や成長性などを考慮して算定されますが、将来予測は不確実性を伴うため、企業価値算定は容易ではありません。

もしも、買収価格が対象企業の実態価値を上回ってしまうと、買収後に減損損失が発生するなど、買収企業にとって大きな負担となる可能性があります。

2.2.2 高すぎる企業価値算定の要因 高すぎる企業価値算定は、様々な要因によって引き起こされます。例えば、買収競争が激化した場合、企業価値が割高になる傾向があります。また、買収側の経営陣が、非現実的な成長シナリオを描いてしまうケースも考えられます。

さらに、デューデリジェンスの不足により、対象企業のリスクや問題点が十分に把握できていない場合にも、企業価値が過大評価される可能性があります。

2.2.3 適正な企業価値算定のために 適正な企業価値算定を行うためには、以下の点に注意する必要があります。

▼注意点

• 複数の企業価値評価手法を用いて、多角的に企業価値を算定する• 将来予測については、楽観的なシナリオだけでなく、悲観的なシナリオも考慮する

• 専門家の意見を積極的に聞き取り、客観的な視点を取り入れる

2.3 PMIの失敗や未実施 2.3.1 PMIの重要性 PMI(Post Merger Integration)とは、M&A成立後に買収企業と対象企業の経営を統合し、シナジー効果を最大化するためのプロセスを指します。

PMIは、M&Aの成否を左右する重要なプロセスであり、PMIの失敗は、M&A全体の失敗に直結する可能性があります。PMIが重要な理由として、以下の点が挙げられます。

重要なポイント

• 企業文化や組織風土の違いを融合させる必要がある• 重複する事業や組織の統合、人員整理など、複雑な調整が必要となる

• 顧客や取引先との関係を維持・強化する必要がある

2.3.2 PMIの失敗例 PMIの失敗には、以下のような例が挙げられます。

| そもそもPMIを実施していない。またはPMI経験がない人が行った | |

| 文化や価値観の衝突により、従業員のモチベーションが低下する | |

| 意思決定の遅延や混乱により、事業機会を損失する | |

| 顧客や取引先との関係が悪化し、売上減少に繋がる |

2.3.3 PMIを成功させるためのポイント PMIを成功させるためには、以下のポイントを押さえることが重要です。

▼PMIを成功させるポイント

• M&A契約締結前に、PMI計画を策定しておく

• 両社の文化や価値観を理解し、尊重する姿勢を持つ

• 明確な目標を設定し、従業員に共有する

• コミュニケーションを密にし、相互理解を深める

• PMI支援の専門サービスを利用する

PMIは、M&A後も長期にわたる取り組みが必要です。綿密な計画と実行力によって、シナジー効果の最大化を目指しましょう。

3. M&Aに失敗したときの対処法 M&Aは、たとえ綿密な計画を立て、デューデリジェンスを実施したとしても、予期せぬ事態が発生し失敗に終わる可能性があります。

失敗してしまった場合、企業は迅速かつ適切な対処法を講じなければなりません。ここでは、M&Aに失敗した際に考慮すべき対処法を3つの視点から解説します。

3.1 早期の損切り

- M&A後の統合プロセスが進むにつれて、当初の想定と現実との間に大きな乖離が生じることがあります。例えば、想定していたシナジー効果が生まれなかったり、隠れた債務が発見されたり、企業文化の衝突が深刻化したりするケースです。

このような状況下では、損失が拡大する前に、早期の撤退を決断する勇気が必要となります。

早期の損切りは、経営判断として非常に難しい決断ではありますが、長期的な視点から企業価値を守るためには重要な選択肢となります。撤退に伴う費用や影響を最小限に抑えるためには、撤退のタイミング、方法、関係者への説明などを慎重に進める必要があります。

3.2 PMI支援の専門家による事業の再構築

- M&A後の統合プロセス(PMI)は、事業の成功を左右する重要なプロセスです。PMIが円滑に進まないと、期待していたシナジー効果が実現せず、業績が悪化する可能性があります。

PMIの失敗の原因は、文化の違い、システムの統合の遅延、従業員のモチベーション低下、PMIを実施していない、PMI経験者がいないなど、多岐にわたります。このような事態に対処するために、PMI支援の専門家に依頼することが有効な手段となります。

PMI支援の専門家は、豊富な経験と専門知識に基づき、以下のサポートを提供します。

現状分析 現状の課題やリスクを分析し、PMIの現状を客観的に評価します。

統合計画の策定 現状分析に基づき、具体的な統合計画を策定します。統合計画には、統合のスケジュール、担当者、KPIなどが含まれます。

統合の実行支援 統合計画に基づき、統合の実行を支援します。例えば、システム統合、組織統合、人事制度統合などを支援します。

コミュニケーション支援 統合プロセスにおける、従業員、顧客、取引先などへのコミュニケーションを支援します。

リスク管理 統合プロセスにおけるリスクを特定し、対応策を検討します。

PMI支援の専門家の活用によりPMIを成功させ、M&Aの目的を達成する可能性を高めることができます。

POINT「M&Aに失敗した」と思ったら

- M&Aの失敗の要因は、このページでもご紹介している通り、いくつかの理由があります。しかし、失敗した状態のまま放置するわけにもいかず、「なんとかしたい!」と思ったら、PMIエージェントサービスにご相談ください。

過去の経験から、M&A契約成立後3年経過後の赤字企業を6か月で損益分岐点まで回復させた実績もございます。企業の状況次第ではありますが、V字回復できる可能性が残されているケースがございます。「M&Aに失敗した」と思ったら、まずはお気軽にご相談ください。

3.3 関係者との交渉 M&Aに失敗した場合、従業員、顧客、取引先、金融機関など、多くの関係者に影響が及ぶ可能性があります。そのため、事態の収拾に向けて、関係者に対する誠実かつ迅速な情報開示と説明が不可欠です。

それぞれのステークホルダーに対して、状況を丁寧に説明し、今後の対応策を明確に示す必要があります。

例えば

従業員に対しては、雇用維持の可能性や今後の処遇について説明する必要があります。顧客に対しては、製品やサービスの提供体制に影響がないことを伝え、不安を払拭する必要があります。

取引先に対しては、契約の継続について協議する必要があります。金融機関に対しては、今後の資金調達計画について説明する必要があります。

関係者との交渉は、M&A失敗による影響を最小限に抑え、企業の信用を保つために非常に重要です。

4. M&Aを成功させるためのポイント 4.1 綿密な計画 M&Aは、企業にとって大きな転換期となる一大イベントです。そのため、安易な気持ちでM&Aに臨むのではなく、綿密な計画を立て、入念な準備を行うことが成功への第一歩となります。

計画段階では、以下の項目を具体的に検討する必要があります。

M&Aの目的

自社の事業戦略と整合性のとれたM&A目標を設定する対象企業の選定基準

業界、規模、収益性、企業文化などを考慮買収後の統合プロセス

シナジー効果を最大限に引き出すための統合計画リスク評価

財務状況、法務リスク、事業統合リスクなどを分析スケジュール

デューデリジェンス、交渉、契約締結、統合までの具体的なスケジュール体制構築

M&A担当チームの編成、外部専門機関との連携4.2 適切なパートナー選び M&Aの成否を大きく左右する要素の一つに、適切なパートナー選びがあります。単に財務状況が良い企業や規模が大きい企業を選定するのではなく、自社の企業文化や事業戦略との相性を重視することが重要です。

パートナー選定においては、以下のポイントを考慮する必要があります。

| 事業の親和性 | 自社の事業とシナジー効果を生み出すことができるか? |

|---|---|

| 企業文化の適合性/th> | 社風や価値観、経営理念などに共感できるか? |

| 経営陣との信頼関係 | 長期的な視点で信頼関係を築ける相手企業か? |

| 財務状況の健全性 | 負債状況や収益構造などを精査し、財務リスクを評価 |

| 法務面の透明性 | コンプライアンス意識や法令遵守体制などを確認 |

4.3 双方向のコミュニケーション M&Aのプロセスにおいては、買手企業と売手企業間、そして従業員との間で密接かつ双方向のコミュニケーションを図ることが非常に重要です。透明性と誠実さを重視したコミュニケーションは、相互理解と信頼関係を構築し、M&A後の統合プロセスにおける混乱や不安を最小限に抑えるために不可欠です。

コミュニケーションにおいては、以下の点に留意する必要があります。

| 情報共有の徹底 | M&Aの進捗状況や今後の見通しなどを、従業員に対してタイムリーかつ正確に伝える |

|---|---|

| 意見交換の場の設定 | 従業員からの質問や意見を積極的に聞き取り、不安や懸念を解消するための機会を設ける |

| 経営陣からのメッセージ発信 | M&Aの目的や将来ビジョンを明確に示し、従業員のモチベーション維持と一体感醸成を図る |

| 文化の違いへの配慮 | 企業文化やコミュニケーションスタイルの違いを理解し、相互理解を深めるための努力を惜しまない |

4.4 優秀な人材の確保 M&A後の企業成長を牽引していく上で、優秀な人材の確保と育成は極めて重要な要素となります。

特に、買収対象企業の持つノウハウや顧客基盤などを継承し、シナジー効果を最大化するためには、既存従業員の定着とモチベーション維持が不可欠です。

優秀な人材を確保するためには、以下の取り組みが有効です。

• 人材評価制度の見直し

M&A後の組織体制や事業戦略に合致した、公平かつ透明性の高い評価制度を構築する

• キャリアパス設計

従業員の成長意欲を高め、将来展望を描けるようなキャリアパスプランを提供する

• 研修制度の充実

M&A後の事業展開に必要なスキルや知識を習得するための研修プログラムを開発する

• 魅力的な報酬制度

従業員の貢献度や能力を正当に評価し、モチベーション向上に繋がるような報酬体系を構築する

• 働きがいのある環境づくり

ワークライフバランスの実現や多様な働き方を推進し、従業員が能力を最大限に発揮できる環境を整備する これらの取り組みを通じて、従業員一人ひとりの能力を最大限に引き出し、企業全体の成長に繋げていくことが重要です。

4.5 PMIの重要性 PMI(Post Merger Integration)とは、M&A後の統合プロセスを指し、M&Aの成否を左右する重要なフェーズです。PMIは、単なる組織やシステムの統合にとどまらず、企業文化や業務プロセス、人事評価制度など、多岐にわたる領域において、統合計画に基づき、段階的に進めていく必要があります。

▼PMIにおいては、以下の点が重要

| 明確な目標設定 | PMIを通じて達成すべき目標を明確化し、関係者間で共有する |

|---|---|

| 綿密な計画策定 | 統合スケジュール、担当者、予算などを明確にした計画書を作成する |

| 迅速な意思決定 | 統合プロセスにおいては、状況の変化に対応した迅速な意思決定が求められる |

| コミュニケーションの徹底 | 統合プロセスに関する情報を、関係者に対してタイムリーかつ正確に伝達する |

| 文化の違いへの配慮 | 企業文化や価値観の違いを理解し、相互理解を深めながら統合を進める |

| リスク管理の徹底 | 統合プロセスにおける潜在的なリスクを洗い出し、適切な対策を講じる |

5. まとめ M&Aは、デューデリジェンスの失敗や高すぎる企業価値算定、PMIの失敗など、さまざまな理由で失敗する可能性があります。

失敗すると、早期の損切りや事業の再構築、関係者との交渉などが必要となる場合があり、企業にとって大きな負担となります。

M&Aを成功させるためには、綿密な計画、適切なパートナー選び、双方向のコミュニケーション、優秀な人材の確保、そしてPMIの重要性を深く理解することが不可欠です。

特にPMIは、M&A後の統合プロセスを円滑に進め、シナジー効果を最大限に引き出すために重要な役割を果たします。

編集者の紹介

株式会社M&A PMI AGENT

代表取締役 日下部 興靖

上場企業のグループ会社の取締役を4社経験。M&A・PMI業務・経営再建業務などを10年経験し、多くの企業の業績改善を行ったPMIのスペシャリスト。3か月のPMIにて期首予算比で売上1.8倍、利益5倍などの実績を持つ。